Acaba bu son düzenleme uzun soluklu planlanan “devlet bankalarının ağırlıklı olarak Katılım Bankası formatına dönüştürülmesi” arzusunun bir yansıması mıdır? Türkiye’de devlet bankaları irdelendiğinde şu anda piyasadan mevduat toplayıp fonlama yapan 4 ana bankanın içinden 2 tane katılım bankası oluşturuldu. Başından beri Katılım Bankacılığını özendiren iktidarın, uyguladığı “pozitif ayrımcılık” çerçevesinde Vakıflar Genel Müdürlüğü’nden Hazine’ye aktarılan Vakıfbank hisselerinin bir miktarının Vakıf Katılım’a devredilmesi de beklenen senaryolar arasında.

Dün Kanun Hakkındaki Kararname’yle (KHK) Vakıfbank’ın Vakıflar Genel Müdürlüğü’ndeki (VGM) yüzde 58.5’lik hissesi Hazine’ye devredildi.

Bu kritik düzenleme akla şu soruları getirmekte:

- Acaba bu işlem söz konusu hisseleri Varlık Fonu’na dahil etmek için mi gerçekleştirildi?

- Bankanın sermaye yapısında sıkıntılar mı var?

- Yoksa Vakıf Katılım Yönetim Kurulu Başkanı Öztürk Oran’ın “Forum İstanbul 2017 Zirvesi’nde sinyallerini verdiği gibi Vakıflar Genel Müdürlüğü’nün Vakıfbank’taki yüzde 58.5’lik hissesinin Hazine tarafından alınarak Vakıf Katılım’a sermaye olarak aktarılması operasyonu mu başladı?

Yukarıdakileri soruların hepsinin cevabı da evet. Dilerseniz şimdi bunları tek tek irdeleyelim.

ÖZ KAYNAK KARLILIĞINDAKİ DÜŞÜŞ

Meselenin ekonomik tarafı daha ağır basmakta. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre bankacılık sektörünün “öz kaynak karlılığı” kamu bankalarında yüzde 10.41’den 3.53 puanlık kayıpla 6.88’e düştü. Sektörün öz kaynak karlılığı geçen yılın aynı dönemine göre kamu, yerli özel ve yabancı banka gruplarında düşüş gösterdi. Eylül 2019 dönemindeki aktif karlılık geçen yılın aynı dönemine göre azaldı.

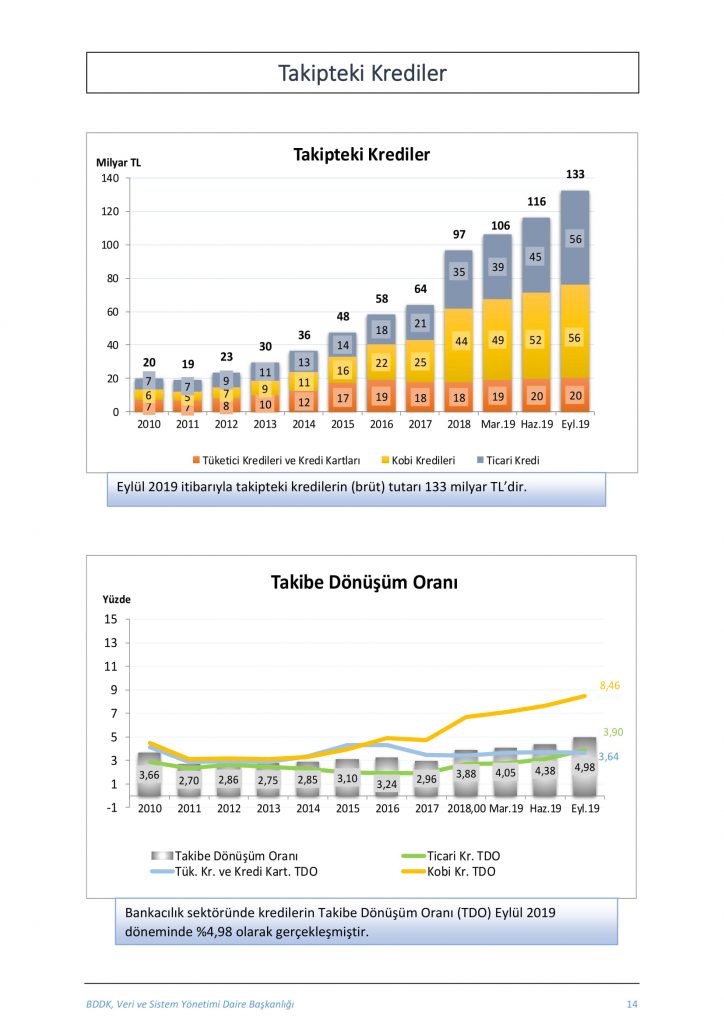

BATIK KREDİLER VE FON-SERMAYE KAYBI

Bu da son durumda, Vakıfbank’ın sermaye yapısının ne kadar kırılganlaştığını gözler önüne sermekte. Bu noktada kullandırılan kötü kredilerin bilanço temizleme yöntemi olan varlık şirketlerine devri sadece görüntüyü kurtarıyor. Türk bankacılığının yaşanan ekonomik krizin doğal sonucu olarak karşılaştığı batık kredilerden uğradığı fon – sermaye kaybını yerine koyması lazım. Vakıfbank’ın son genel kurulunda alınan sermaye arttırım kararını kendi hisseleri adına Vakıflar Genel Müdürlüğü karşılayamamış; arttırım için Hazine devreye girmişti. Yukarıda dile getirdiğimiz örnek, sermaye arttırımı ihtiyacının yine gündemde olması gerektiğine işaret ediyor.

VAKIFBANK’IN ÖDENMİŞ SERMAYESİ 2,5 MİLYAR TL

Vakıfbank’ın ödenmiş sermayesi şu anda 2.5 milyar TL iken, özel sektör bankalarından Akbank’ınki 5.2 milyar TL, Yapı Kredi’ninkiyse 8,45 milyar TL . Yani özel sektör bir şekilde kendi içinde gerekli tüm önlemleri almaya çalışıyor. Hazine’nin bu defa sermaye artırımı katkısını Vakıflar Genel Müdürlüğü hisselerini devralarak kendi namına yapmayı daha akıllıca bulduğu aşikar.

Bu arada Hükümet’in Vakıfbank’ın hisselerini Varlık Fonu şemsiyesine alarak, fonun yurt dışı piyasalarındaki teminat gücünü arttırmayı planlamış olması da muhtemel.

5 KATILIM BANKASINDAN 2’Sİ DEVLETİN

Katılım bankacılığı, faizsizlik prensiplerine göre çalışan, bu prensiplere uygun her türlü bankacılık faaliyetlerini gerçekleştiren, kar ve zarara katılma esasına göre fon toplayıp, ticaret, ortaklık ve finansal kiralama yöntemleriyle fon kullandıran bir bankacılık modelidir. Türkiye’de bulunan 5 katılım bankasından 2’ si devlete ait.

“SİSTEMİN TAMAMLAYICISI” DENİYOR AMA…

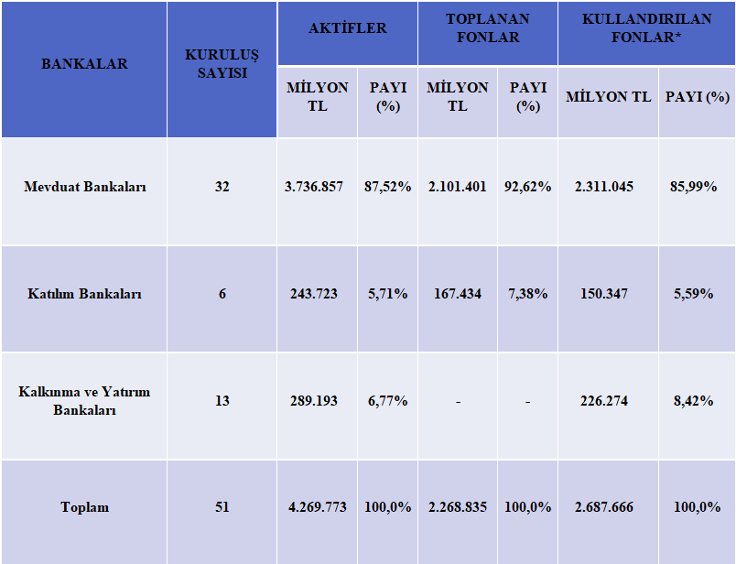

Buna niye ihtiyaç görüldü? Türkiye’deki bankacılıkta kullandırılan kredilerin sadece yüzde 5.59’u, toplanan mevduatların da yüzde 7.38’i katılım bankalarında gerçekleşirken; Katılım Bankacılığı, Türkiye Katılım Bankaları Birliği (TKBB) tarafından “sistemin alternatifi değil, tamamlayıcı bir bankacılık olarak” nitelendirilmekte.

HİSSELERİN BİR KISMI VAKIF KATILIM’A MI GİDECEK?

Acaba bu durum öte yandan uzun soluklu planlanan “devlet bankalarının ağırlıklı olarak Katılım Bankası formatına dönüştürülmesi” arzusunun bir yansıması mıdır? Türkiye’de devlet bankaları irdelendiğinde şu anda piyasadan mevduat toplayıp fonlama yapan 4 ana bankanın içinden 2 tane katılım bankası oluşturulmuş durumda. Adabank’ın Tasarruf Mevduatı Sigorta Fonu (TMSF) kanalıyla Hazine’ye kaldığı göz önünde bulundurulursa; Halkbank ve tanımlı görev bankaları hariç tüm bankaların katılım bankaları oluşturuldu. Başından beri Katılım Bankacılığını özendirmeye çalışan iktidarın, uyguladığı “pozitif ayrımcılık” çerçevesinde Vakıflar Genel Müdürlüğü’nden Hazine’ye aktarılan Vakıfbank hisselerinin bir miktarının Vakıf Katılım’a devredilmesi de beklenen senaryolar arasında.

Yukarıdaki tabloda Katılım Bankacılığının Türk Bankacılık Sistemi içindeki payı gösterilmekte.